「暗号資産(仮想通貨)」と聞くと、かつては投機的・値動きが激しいといったイメージを持つ方も少なくなかったでしょう。

しかし、いまやその印象は大きく変わりつつあります。

2024年以降、暗号資産市場は世界的に成熟期を迎え、法整備やETF(上場投資信託)の承認が進み、機関投資家の参入も加速。

「新しい資産クラス」として、株式・債券・金に並ぶ存在へと成長しつつあります。

今回は、マネーアドバイスセンター株式会社のIFA(独立系ファイナンシャルアドバイザー)佐藤氏・川原氏、そしてアセットマネジメントOne株式会社の岸浦氏、さらに運用を担当するアリアンツ・グローバル・インベスターズの知見を交え、暗号資産の将来性と、それに投資するための新しい手段「シークレット・コード」について詳しく解説します。

第1章:なぜ今、暗号資産が再び注目されているのか

暗号資産が再び脚光を浴びている背景には、「社会的認知の拡大」と「制度整備」の2つの大きな要因があります。

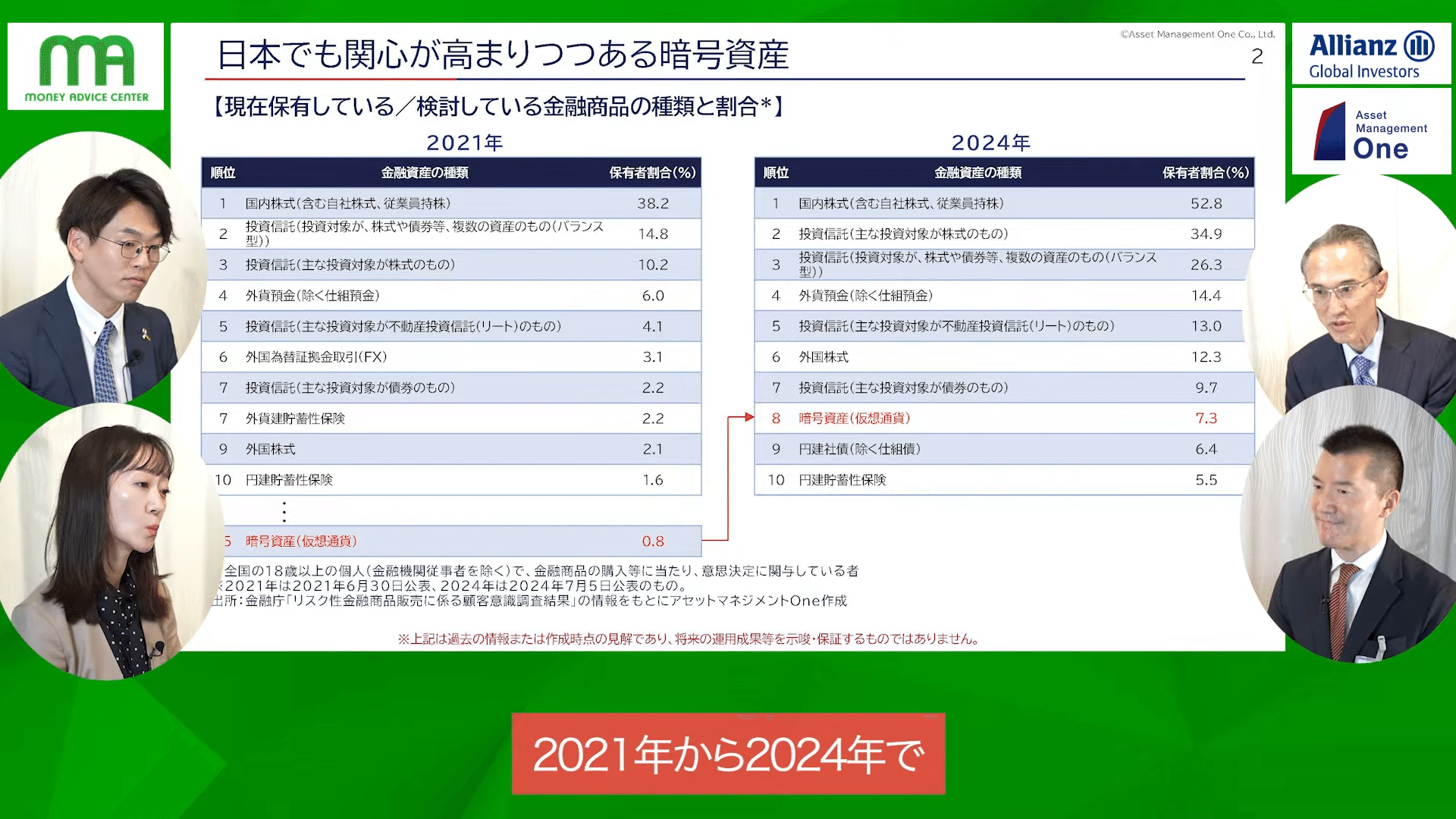

● 個人投資家の関心が急増

金融庁のデータによると、暗号資産の口座数はこの7年間で約4倍に増加。

さらに驚くべきことに、50代〜70代のシニア層でも保有者が増えています。

もはや“若者の投資対象”ではなく、“幅広い世代の資産運用手段”へと進化しています。

● 投資対象としての地位が確立

国内では暗号資産が「金融商品8番目の選択肢」として位置づけられるようになり、証券会社や銀行でも関連商品が登場。

NISA制度でも、暗号資産関連株式に投資できるファンドが拡充されています。

つまり今、暗号資産は「一時的なブーム」ではなく、長期的な資産形成の一部として受け入れられ始めているのです。

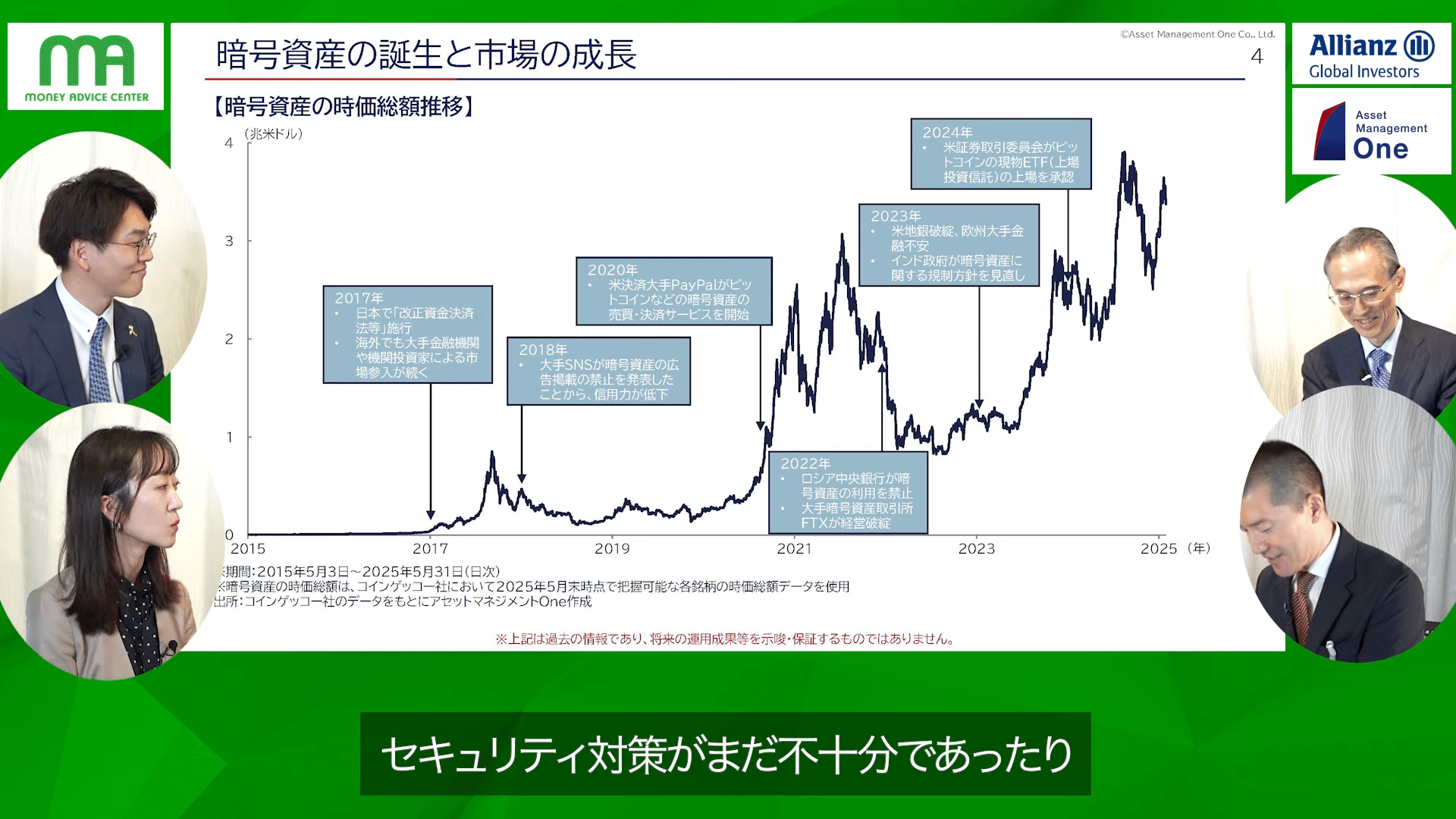

第2章:ビットコインの歴史と、信頼性を高めた制度整備

ビットコインが誕生したのは2009年。

最初の数年間は一部のITエンジニアや投機家の間で取引されるマニアックな存在でした。

● マウントゴックス事件からの教訓

2014年のマウントゴックス事件では、顧客資産が消失し、暗号資産への信頼が一時的に大きく損なわれました。

しかし、この事件をきっかけに日本では金融庁による規制が整備され、取引所の登録制・分別管理・監査制度などが導入されました。

現在では、国内の暗号資産取引は世界でも最も厳格な安全基準のもとで運営されているといえます。

● 世界ではETFが拡大、投資家層が広がる

2024年1月、米国で「ビットコイン現物ETF」が承認され、投資家は証券口座から簡単にビットコイン価格に連動する投資が可能に。

これにより、個人投資家だけでなく、年金基金や大学基金といった機関投資家が暗号資産市場に参入し始めています。

\資産運用のご相談はIFAへ /

オンライン相談予約はこちら

資産運用のプロが最適なご提案をします!

第3章:ビットコインは「デジタル・ゴールド」としての地位を確立

ビットコインの魅力は、「限定された供給量」にあります。

● 2100万枚という“発行上限”

ビットコインはプログラム上、2100万枚しか発行されません。

これは中央銀行が管理する通貨と異なり、「インフレに強い通貨」としての特徴を持ちます。

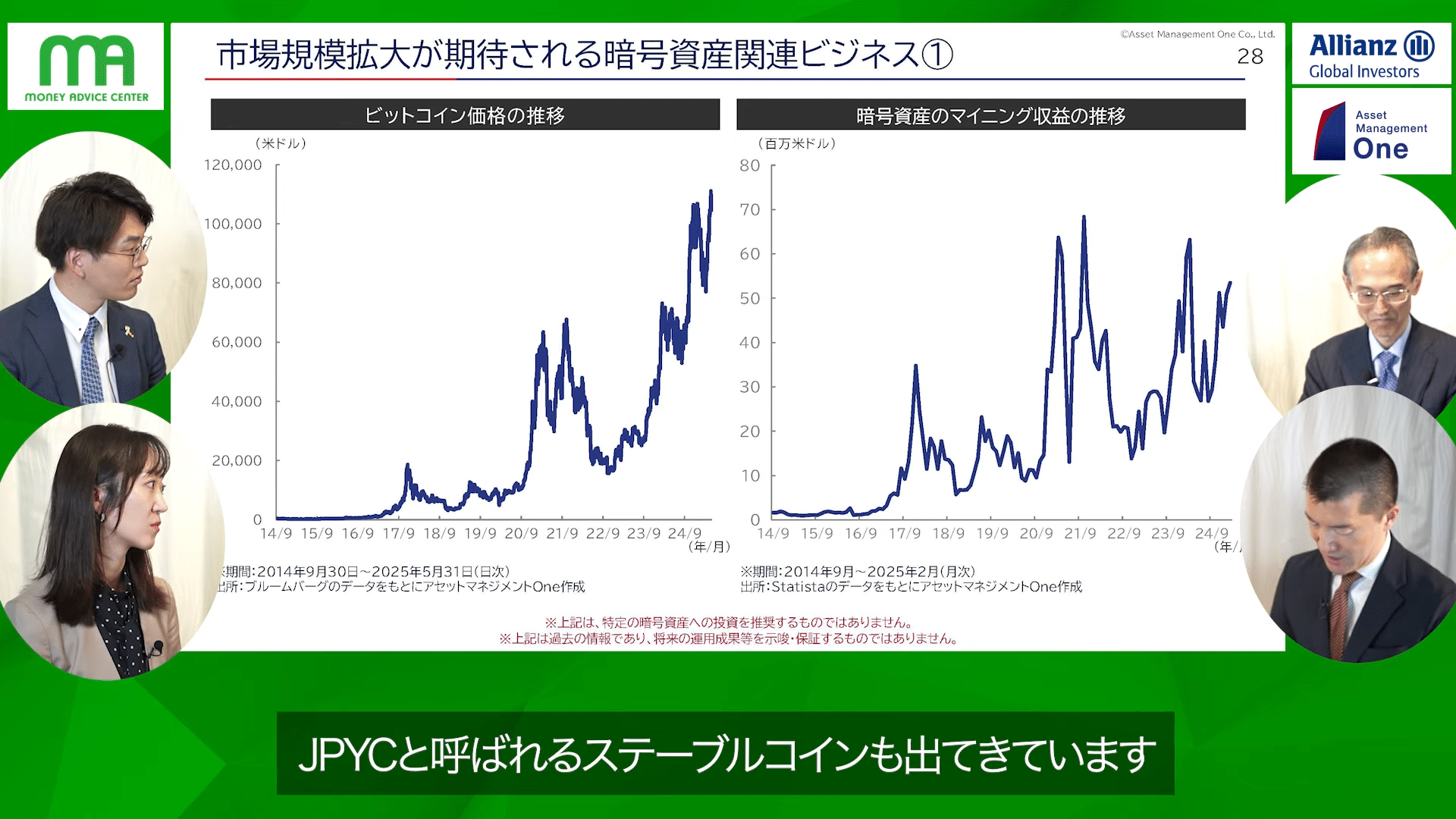

● 半減期による希少性の上昇

4年ごとにマイニング報酬が半減する仕組み(半減期)があり、供給ペースは年々鈍化。

この仕組みにより、金(ゴールド)と同様に希少価値が高まる構造となっています。

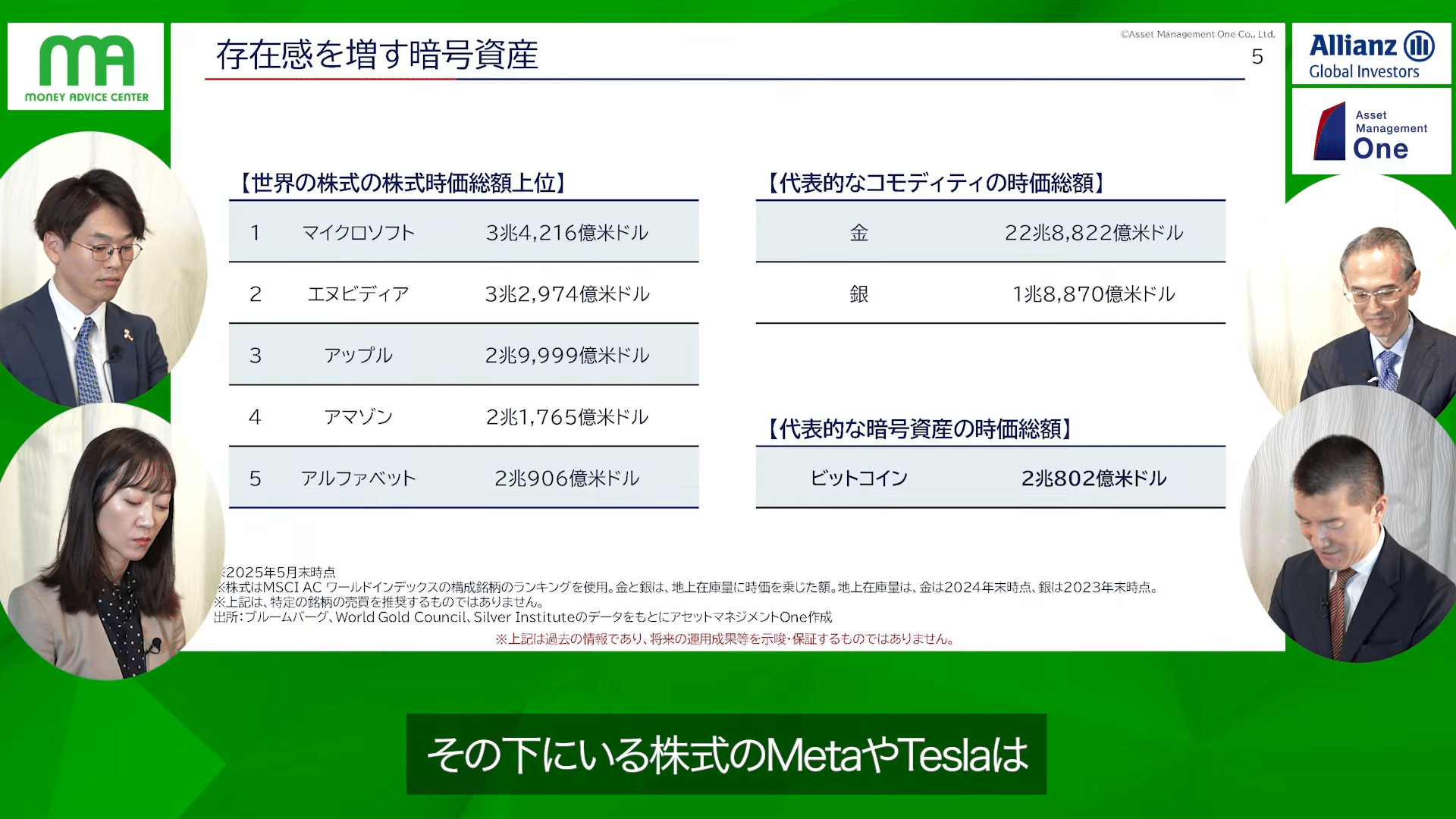

● 時価総額は世界トップ企業に匹敵

ビットコインの時価総額は現在約1.4兆ドル。

すでにメタ(旧フェイスブック)やテスラを超え、アルファベット(Google親会社)に迫る規模です。

一部の専門家は「2030年までに金(約13兆ドル)を超える可能性がある」と予測しています。

第4章:暗号資産関連企業に投資する新ファンド「シークレット・コード」

暗号資産の将来性に期待しつつも、「価格変動が怖い」「直接保有はハードルが高い」と感じる方も多いでしょう。

そんな投資家のニーズに応えるのが、アセットマネジメントOneとアリアンツ・グローバル・インベスターズが共同開発した新ファンド「シークレット・コード」です。

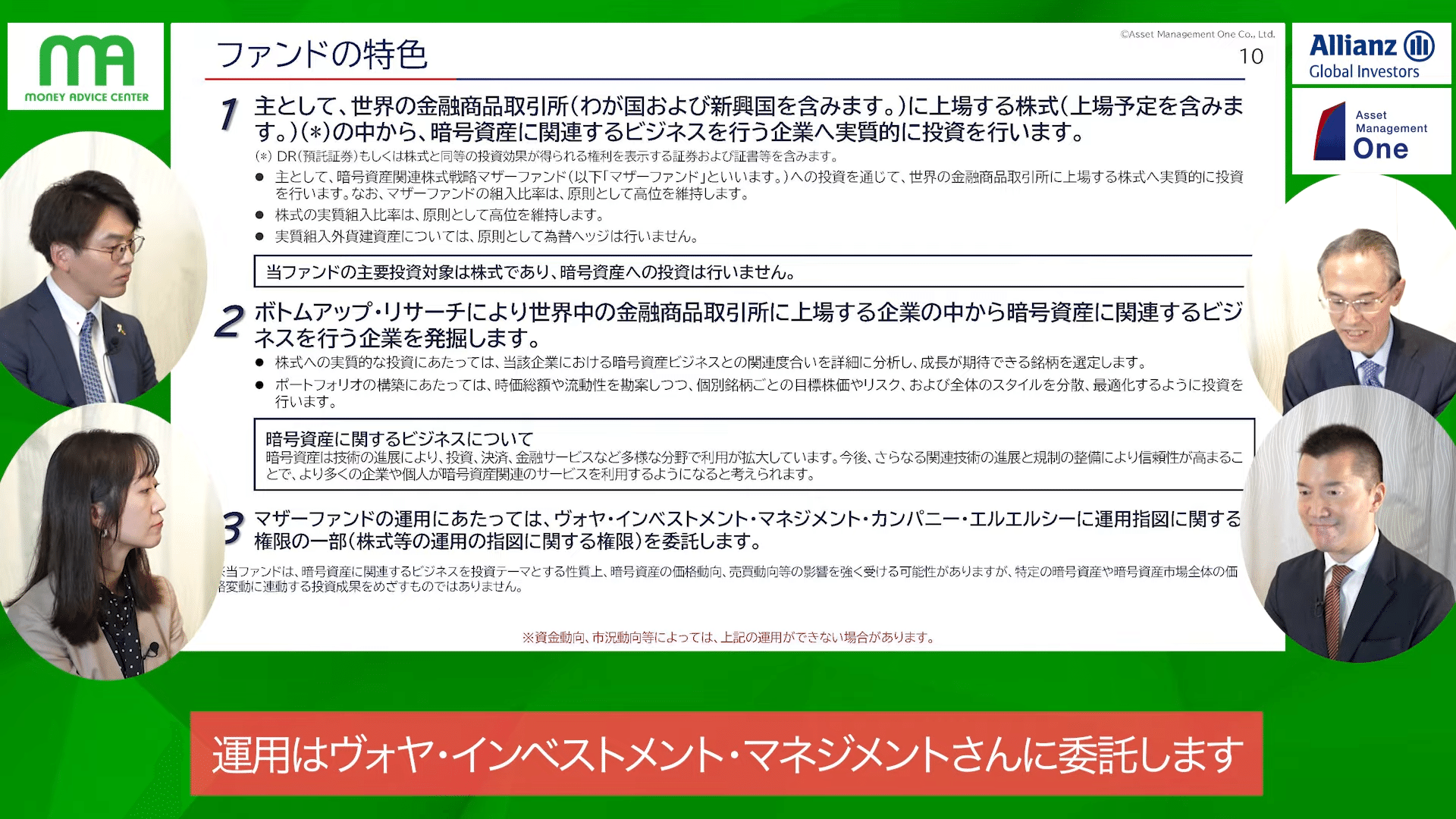

● ファンドの特徴

-

暗号資産“そのもの”ではなく、関連ビジネスを行う企業の株式に投資

-

対象は暗号資産取引所、マイニング企業、ウォレット管理会社、決済関連企業など

-

世界中の関連銘柄3,000社から、厳選した30〜60銘柄に投資

● 投資方法はシンプル

証券会社を通じて、通常の株式投信と同様に購入可能。

新NISAの成長投資枠にも対応しており、税制優遇を受けながら長期投資が可能です。

● 投資家にとってのメリット

-

暗号資産の成長を“株式経由”で取り込める

-

実物の暗号資産を保有しないため、ハッキングリスクやウォレット管理の手間が不要

-

世界中の関連企業に分散投資できる

第5章:シークレット・コードのポートフォリオと運用の方向性

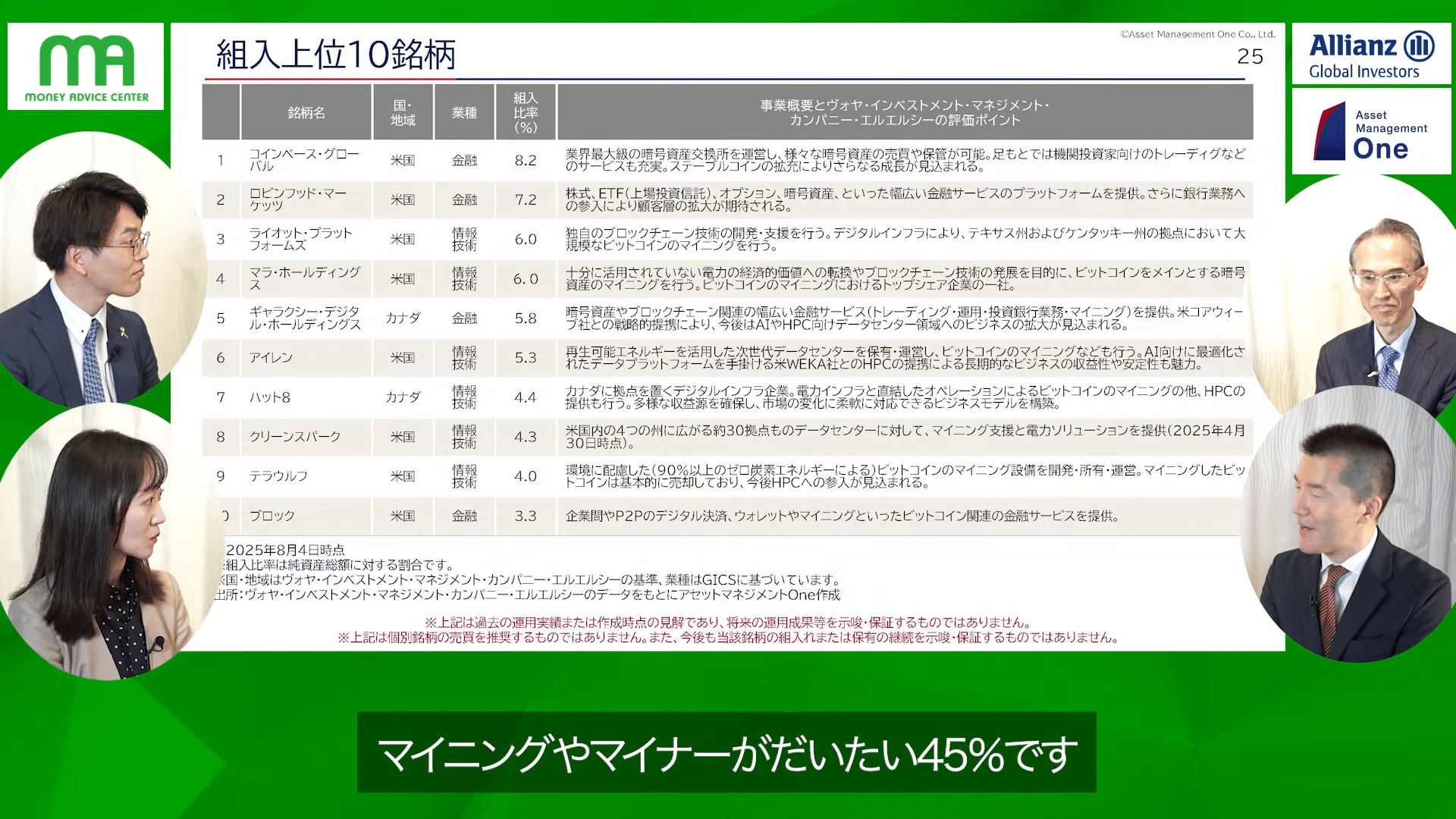

ファンドの組入上位企業を見ると、暗号資産関連だけでなく、AI・クラウド・半導体といった分野の企業も多く含まれています。

実際、ビットコインのマイニングやAI処理には共通する「計算能力(コンピューティング・パワー)」が必要であり、両分野は密接に関連しています。

● 投資対象の具体例(イメージ)

-

米国大手マイニング企業

-

暗号資産取引プラットフォームを提供する企業

-

セキュリティウォレットを開発するフィンテック企業

-

決済ネットワークを支えるテクノロジー企業

アリアンツ・グローバル・インベスターズの運用チームは、これらの企業群から、

成長性・収益性・技術優位性を重視して投資先を選定しています。

結果として、単なる暗号資産ブームに依存せず、「新しい金融・テクノロジーの進化」に連動する戦略的ファンドとなっています。

第6章:専門家が語る「今後10年の暗号資産市場」

アセットマネジメントOneの岸浦氏はこう語ります。

「暗号資産市場はいま、ちょうど2003年頃のインターネット業界と同じ段階です。

当時も、“本当に普及するのか”という懐疑的な見方がありましたが、今では私たちの生活に欠かせない存在になりました。

暗号資産も同様に、10年後には生活や金融の基盤に組み込まれている可能性があります。」

日本国内でも、ステーブルコイン「JPYC」や不動産トークン化といった新たな実用事例が増加。

「ブロックチェーン技術」は金融以外の分野にも拡大し、社会インフラの一部となることが期待されています。

\資産運用のご相談はIFAへ /

オンライン相談予約はこちら

資産運用のプロが最適なご提案をします!

第7章:まとめ ― 分散投資の新時代へ

これまで株式・債券・不動産・金といった資産に加え、暗号資産関連株式が新たな選択肢として登場しました。

その背景には、技術革新・法整備・ETF承認・機関投資家の参入といった「信頼の積み重ね」があります。

「シークレット・コード」は、その成長の恩恵をより安全な形で取り込むためのファンドです。

直接暗号資産を保有するのではなく、関連ビジネスの成長を通じてリターンを狙う。

まさに“次世代型のテーマ投資”と言えるでしょう。

長期的な資産形成を考える投資家にとって、

今後10年を見据えた「新しい分散投資のカタチ」として注目したいファンドです。

暗号資産は単なる投機対象ではなく、技術と金融の融合が生み出す“新しい経済圏”へと進化しています。

その成長を取り込みたいなら、まずは「シークレット・コード」のような関連株式ファンドで第一歩を踏み出すのも賢明な選択です。

\シークレット・コードのご相談はIFAへ /

オンライン相談予約はこちら

マネーアドバイスセンター株式会社について

マネーアドバイスセンター株式会社は、SBI証券の登録第1号IFAとして、

資産形成層から富裕層まで幅広いお客様に、運用・相続・贈与など総合的なコンサルティングを提供しています。

-

登録番号:関東財務局長(金商)第431号

-

所在地:東京都千代田区二番町8-3 二番町大沼ビル4階

-

電話:03-5212-1690(平日9:00〜17:00)

資産運用に関する無料相談も随時受付中です。

「投資信託や債券の購入を検討している」「自分の資産に合うか知りたい」という方は、ぜひお気軽にお問い合わせください。

\相談料無料 /

オンライン相談予約はこちら

資産運用のプロが最適なご提案をさせていただきます!