こんにちは!マネーアドバイスセンター株式会社です!

「社債に投資してみたいけれど、仕組みやリスクがよく分からない」と感じていませんか?

この記事では、社債の基本からメリット・デメリット、具体的な購入方法まで、初心者向けに解説しています。

この記事を読むことで、社債の魅力とリスクを正しく理解し、安心して投資を始められるようになります。

社債に興味がある方は、ぜひ参考にしてください。

\社債のご相談はIFAへ /

SBI証券取扱商品の相談はこちら

好利率債券も多数取扱い!

1. 社債とは?基本的な仕組みをわかりやすく解説

1-1. 社債の定義

社債とは、企業が設備投資や事業資金を調達するために発行する債券のことです。投資家は企業に資金を貸し出す形になり、定期的に利息を受け取り、満期時には元本が返済されます。株式とは異なり、社債を購入することで企業の所有権を持つことはなく、投資家は「債権者」として位置づけられます。

1-2. 社債と株式の違い

社債と株式の大きな違いは、投資家が「債権者」か「株主」かという点にあります。社債を購入した投資家は企業に資金を貸し出し、定期的に利息を受け取り、満期時に元本が返済されるという仕組みです。一方で、株式を購入した投資家は企業の一部を所有する「株主」となり、配当金を受け取ることができますが、企業が利益を出さない場合には配当が支払われない可能性があります。

2. 社債の種類

2-1. 普通社債と劣後債

普通社債と劣後債の主な違いは、元本や利息の返済順位にあります。普通社債は、企業が倒産した場合でも、比較的早い段階で元本や利息が返済される債券です。投資家にとっては、リスクが低く安定した収益を得られる点が魅力です。

一方、劣後債は、普通社債よりも返済順位が低く、企業が破綻した際には元本が返済されないリスクが高くなります。そのため、リスクが大きい分、利回りも高めに設定されているのが特徴です。

2-2. 転換社債(CB)

転換社債(CB)とは、一定の条件下で社債を発行企業の株式に転換できる権利が付いた債券のことです。通常の社債と同様に利息収入を得られる一方で、株価が上昇した際に株式へ転換することで、値上がり益も狙えるという特徴があります。これにより、リスクを抑えつつも、株式の成長によるリターンを期待できる点が魅力です。もし株価が上昇しなければ、転換せずに満期まで保有し、利息収入と元本返済を受けることも可能です。

2-3. 公募社債と私募社債

公募社債とは、一般の投資家を対象に広く募集される社債で、証券会社などを通じて市場で販売されます。公募社債は流動性が高く、多くの投資家が取引に参加できるため、売却もしやすいのが特徴です。一方、私募社債は特定の機関投資家や法人に向けて限定的に発行され、一般投資家が直接購入する機会は少ないです。私募社債は発行条件が柔軟で、企業のニーズに合わせた資金調達が可能ですが、公募社債に比べて流動性が低く、売却が難しい場合があります

3. 社債のメリット

社債のメリットは、安定した利息収入とリスクの低さにあります。社債は、企業が発行する債券で、定期的に利息が支払われ、満期時には元本が返済されるため、安定的なキャッシュフローを得られます。特に株式投資と比較して、企業が倒産しない限り、利息や元本が支払われる点が魅力です。

また、社債は株式よりも返済順位が優先されるため、企業が財務的に苦しい状況でも、投資家としてのリスクが低く抑えられます。

4. 社債のデメリットとリスク

社債のデメリットとリスクには、まず「信用リスク」が挙げられます。発行企業が倒産した場合、元本や利息が返済されない可能性があるため、企業の信用力を確認することが重要です。

また、「流動性リスク」もあります。社債は株式と比べて市場での取引量が少ないため、必要なタイミングで売却できない場合があり、特に私募社債では売却が難しいことが多いです。

さらに、「金利リスク」にも注意が必要です。市場金利が上昇すると、既発行の社債価格は下落し、売却時に損失を被ることがあります。

5. 社債の利回りとリターン

5-1. 社債の利回り計算方法

社債の利回り計算方法は、投資家にとって重要な指標です。基本的には、社債から得られる利息収入と投資元本に対して、年間どれだけのリターンが得られるかを示します。

計算方法としては、表面利率を基に「クーポン利回り」を求めることが一般的です。

クーポン利回りは、年間利息を購入価格で割って求めます。例えば、額面が100万円で、年利率が3%の社債の場合、年間利息は3万円です。購入価格が100万円なら、クーポン利回りは3%となります。さらに、償還価格と購入価格の差も考慮した「最終利回り」も計算され、これにより満期までの総合的なリターンを把握できます。

5-2. 社債のリターンを最大化する方法

社債のリターンを最大化するためには、いくつかの戦略が有効です。まず、発行企業の信用力を慎重に見極めることが重要です。

信用力の高い企業の社債はリスクが低い一方で、信用リスクがある企業の社債は高利回りの可能性が高いため、リスクとリターンのバランスを考えた選択が必要です。また、市場金利の動向を注視することで、金利が低い時期に長期の固定利率社債を購入すれば、高い利息を得続けることができます。

さらに、償還前に社債を売却することで、価格が上昇したタイミングを狙ってキャピタルゲインを狙うのも有効です。

6. 社債を購入する方法と注意点

社債を購入する方法は、主に証券会社を通じて行われます。

まず、証券口座を開設し、社債の募集時期や条件を確認した上で購入手続きを進めます。社債の募集は、限られた期間に行われるため、タイミングが重要です。また、購入前に確認すべきポイントとして、発行企業の信用力や社債の格付けがあります。

企業の信用が低い場合、利回りは高くてもリスクが大きくなるため、バランスを見極めることが必要です。さらに、金利動向や社債の種類(普通社債、劣後債など)を理解した上で、リスク許容度に応じた選択を行うことが重要です。

7. 社債を利用した資産運用のポイント

7-1. 長期投資と短期投資における社債の役割

社債を利用した資産運用のポイントは、リスクとリターンのバランスを適切に取ることにあります。社債は、安定した利息収入が期待できるため、リスク分散の一環として活用できますが、企業の信用リスクや市場金利の変動リスクをしっかり理解しておくことが重要です。

特に、ポートフォリオに株式や他の債券と組み合わせることで、全体のリスクを抑えながらも、安定した収益を確保できます。また、長期保有による利息収入の積み重ねや、市場環境に応じた社債の売買タイミングを見極めることも、運用成果を最大化するための鍵です。

7-2. ポートフォリオのバランスを取るための社債投資

ポートフォリオのバランスを取るための社債投資は、リスク分散の重要な手段です。具体的には、株式市場が不安定な場合に、社債を組み込むことでポートフォリオ全体の安定性を向上させることができます。

例えば、株式50%、社債30%、その他の資産20%という配分にすることで、株式市場の変動リスクを軽減できます。また、社債自体も複数の発行体や異なるリスクレベルの債券を組み合わせて投資することで、特定の企業に依存しない分散投資が可能です。

国債や企業債、劣後債をバランスよく組み合わせ、経済環境に応じて調整することで、長期的に安定した収益を確保しやすくなります。これにより、リスクを抑えつつ資産を成長させることが可能です。

8. まとめ:社債を活用して安定した資産形成を目指そう

社債は、企業が事業資金を調達するために発行する債券で、投資家にとって安定した収益を得られる魅力的な投資商品です。株式よりもリスクが低く、定期的な利息収入が見込めることから、リスクを抑えつつ安定的に資産を運用したい投資家に適しています。

本記事では、社債の仕組みやメリット、リスクについて詳しく解説しました。社債を上手に活用すれば、ポートフォリオの安定性を高めながら、長期的な資産形成を目指すことができます。以下に、特に重要なポイントをまとめます。

重要なポイント:

-

社債の定義:企業が発行する債券で、定期的な利息収入と元本返済がある。

-

社債と株式の違い:社債は株式よりもリスクが低く、返済順位が優先される。

-

社債のメリット:安定した利息収入、返済優先順位、リスク分散に適している。

-

社債のデメリット:信用リスク、流動性リスク、金利リスクが存在するため、発行企業の信用力や市場環境の変動を理解する必要がある。

-

利回り計算方法:クーポン利回りや最終利回りを理解し、投資の収益性を確認する。

-

社債のリターンを最大化する方法:企業の信用力や金利動向を見極め、リスクとリターンのバランスを考える。

-

社債を購入する際の注意点:発行企業の信用力、金利リスク、投資タイミングを慎重に判断する。

-

ポートフォリオのバランス:社債を含む分散投資により、全体のリスクを低減し、安定的な資産形成を図る。

社債は、リスク分散を図りながらも安定した収益を狙える優れた投資手段です。ただし、発行企業の信用リスクや市場金利の動向を理解し、慎重な判断が必要です。ポートフォリオに社債を組み込むことで、株式などのリスク資産を補完し、経済変動にも強いバランスを保つことができます。自分の投資目的やリスク許容度に合わせ、社債を活用して長期的な資産形成を目指しましょう。

\社債のご相談はIFAへ /

SBI証券取扱商品の相談はこちら

好利率債券も多数取扱い!

▶︎資産運用の無料相談はマネーアドバイスセンターへ

ここまでブログを拝読いただきありがとうございます。

マネーアドバイスセンター株式会社はSBI証券の登録第1号のIFA(独立系ファイナンシャルアドバイザー)として、資産形成層から富裕層のお客様に、運用・相続・贈与等を通じて最適な資産管理を提案するコンサルティング活動を業務としている会社です。(関東財務局長第431号)

また弊社は個人向け金融アドバイザー業界のパイオニアです。

長年積み重ねてきた実績と知識で、顧客の最大の利益追求を目指しています。

たとえば現在の証券会社の担当者の運用実績に満足していない方、特定の金融機関に惰性で任せっきりにしている方は、是非一度ご相談ください!

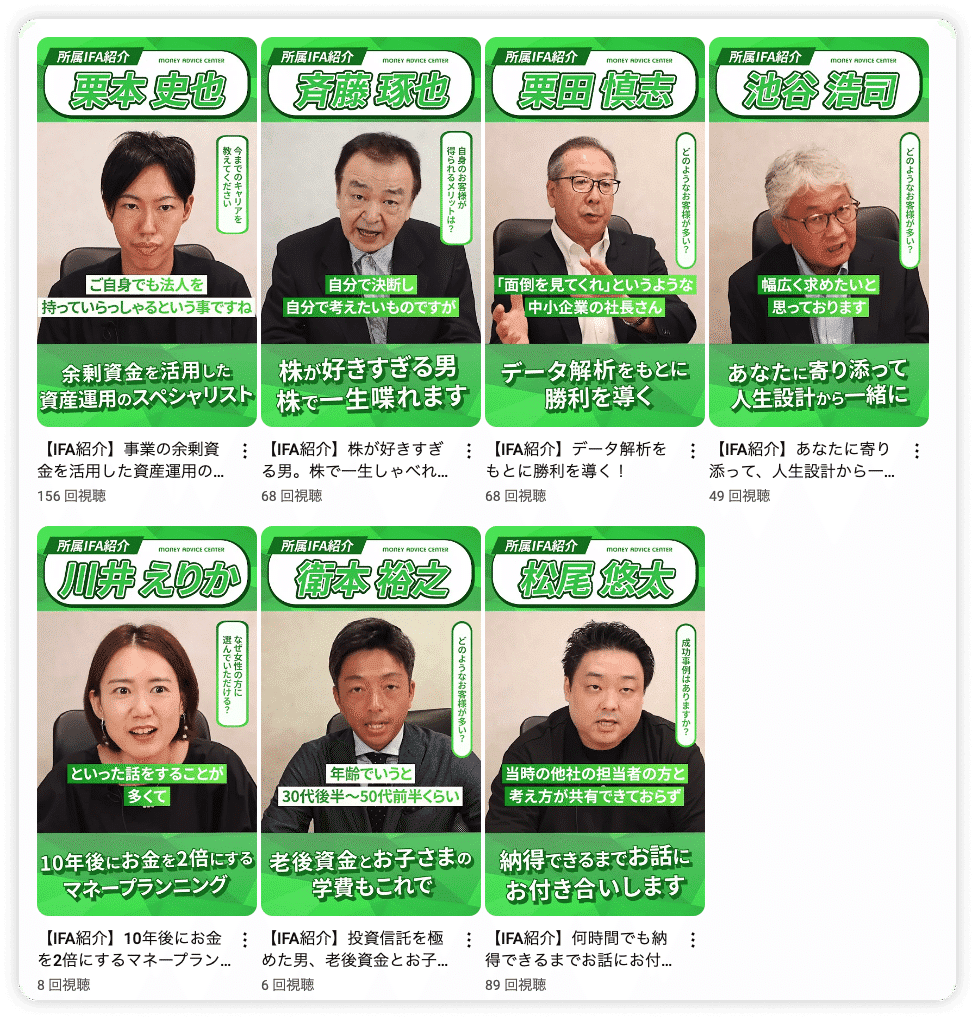

5分でイッキ見!相談したいIFAをチェックできる!

\相談料無料 /

オンライン相談予約はこちら

資産運用のプロが最適なご提案をさせていただきます!

▶︎マネーアドバイスセンターの詳細については、以下URLをご確認ください。

https://ifawork.co.jp/

▶︎マネアドYouTubeは、以下URLをご確認ください。

https://youtube.com/@maneado_channel?si=wKwGrxUZBPADsxyt